- Водный налог: основные аспекты

- Кто обязан платить водный налог

- Как рассчитывается водный налог

- Налоговые ставки на водный налог

- Особенности налогообложения водных ресурсов по регионам

- Каким образом проходит распределение средств, полученных от водного налога

- С какого момента начинается плата водного налога

- Правовые акты, регулирующие водный налог

Водный налог – это один из видов налогов, который обязаны уплачивать организации и физические лица, чья деятельность связана с использованием водных объектов. Невыполнение своих обязательств по уплате этого налога может привести к серьезным нарушениям и налоговой ответственности.

Что такое водный объект и в каких случаях нужно платить налог? Это могут быть различные водоемы, реки, озера, водопроводные системы и другие объекты, которые используются в коммерческих или других целях. Плательщиками этого налога могут быть как юридические, так и физические лица.

Порядок исчисления и уплаты водного налога может отличаться в зависимости от вида деятельности и используемого водного объекта. Важно знать, что существуют льготы и налоговые ставки для определенных категорий налогоплательщиков. Кроме того, необходимо на время обращать внимание на отчетность и точное соответствие требованиям налогового законодательства.

Итак, водный налог – это один из важных элементов налогообложения, который применяется в определенных условиях. Правильное и своевременное исчисление и уплата этого налога является обязанностью плательщиков. Невыполнение своих обязательств по уплате налога может привести к налоговым нарушениям и ответственности.

Водный налог: основные аспекты

Что такое водный налог?

Водный налог – это налог, который уплачивают за использование водных объектов, в том числе для сброса отходов в воду. Он является одним из наиболее значимых налоговых платежей для предприятий, занимающихся производством, обработкой и хранением жидких и газообразных веществ.

Кто обязан платить водный налог?

- Плательщики водного налога – это организации и индивидуальные предприниматели, использующие водные объекты для производственных целей или сброса сточных вод.

Как рассчитать водный налог?

Расчет водного налога производится в соответствии с действующим законодательством и налоговыми ставками, которые устанавливаются на основании объема использования водных ресурсов и наличия льготных условий.

Каков порядок исчисления и уплаты водного налога?

- Исчисление и уплата водного налога осуществляется плательщиком по собственной инициативе.

- На плательщика лежит ответственность за своевременную уплату налога и за правильность представления отчетности.

- Представление отчетности осуществляется в соответствии с установленными налоговой и бухгалтерской отчетности требованиями.

- В случае нарушений и задержек в уплате водного налога у плательщика имеется льгота на штрафные санкции.

Какие льготы предоставляются плательщикам водного налога?

- Организациям и индивидуальным предпринимателям, занимающимся рыболовным хозяйством, может быть предоставлена льгота по снижению налоговой ставки на водный налог.

- Льготную ставку на водный налог могут получить также организации, занимающиеся охраной и защитой окружающей среды.

Есть ли ответственность за нарушения водного налогообложения?

За нарушения водного налогообложения может быть наложен штраф в зависимости от тяжести нарушения. В случае систематических нарушений может быть применена и более жесткая ответственность.

Кто обязан платить водный налог

Водный налог — это налог на использование водных объектов и их ресурсов. Он обязателен для уплаты для юридических и физических лиц, использующих водные объекты и их ресурсы.

Плательщики водного налога несут ответственность за своевременную выполнения обязательств по уплате налога. Лица, не выполняющие свои обязательства по уплате водного налога, могут быть привлечены к ответственности в соответствии с законодательством.

Что касается порядка исчисления и уплаты водного налога, то такое правила определяются налоговым кодексом РФ и регламентируются правительственными нормативными актами.

В дополнение к обязанности уплаты водного налога, в законодательстве предусмотрен ряд льгот для отдельных категорий плательщиков налога.

Также плательщики водного налога обязаны предоставлять отчетность и в соответствующие налоговые органы, следуя установленным правилам и срокам представления.

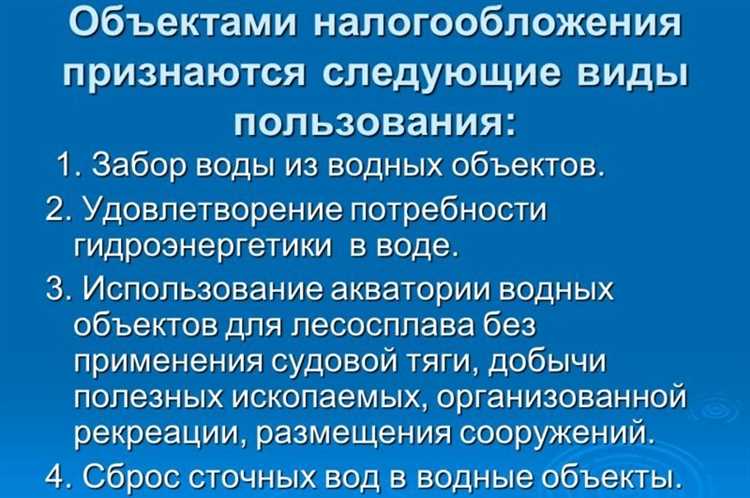

- Объект налогообложения — использование водных объектов и их ресурсов.

- Водный налог рассчитывается в соответствии с установленными налоговыми ставками.

- Льготы — категория и размеры льготных плательщиков и условия предоставления установлены налоговым законодательством РФ.

Как рассчитывается водный налог

Водный налог является одним из видов налогообложения, которое существует в России. Объектом налогообложения является использование водных объектов в качестве источника хозяйственной деятельности, а также защита водных объектов от загрязнения. Исчисление налога производится путем умножения тарифа на объем используемых водных ресурсов.

Плательщиками водного налога являются юридические и физические лица, занимающиеся использованием водных объектов. В случае нарушения порядка уплаты налога вносятся ответственность и предусмотрены штрафы.

Налоговые ставки и порядок их представления и отчитывания зависят от объема используемых водных ресурсов. Для определенной категории плательщиков существуют льготы на уплату налога. Отсутствие уплаты налога может привести к негативным последствиям для экологии и экономики региона, поэтому важно знать, как правильно рассчитать налог и осуществлять его уплату в соответствии с законодательством.

| Объем использованных водных ресурсов, тонн | Тариф на водный налог, рублей за тонну |

|---|---|

| менее 1000 | 1 |

| от 1000 до 10000 | 5 |

| более 10000 | 10 |

Налоговые ставки на водный налог

Водный налог – это налог на пользование водными ресурсами, который облагается на плательщиков (юридических и физических лиц) за использование объектов водного хозяйства в целях водопользования или других целей. Как и любой налог, водный налог также имеет свои налоговые ставки.

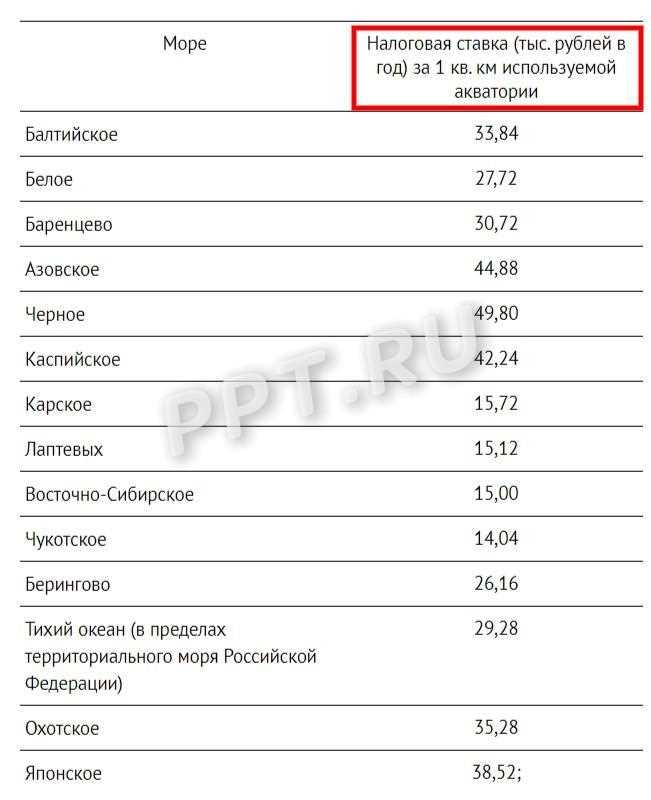

Налоговые ставки на водный налог устанавливаются по порядку, который определяется законодательством РФ. Их исчисление зависит от таких факторов, как вида использования водных ресурсов, взаимоотношений между плательщиками и водными объектами, а также сроков их использования.

Однако, для тех, кто является плательщиками водного налога, существуют льготы на уплату налога. На правах льготной категории налогоплательщиков могут рассчитывать, например, учреждения и организации, занятые в охране и улучшении водных объектов, а также жители сел и поселков, расположенных рядом с водными объектами, на которых распространяется действие местных налогов и сборов.

Налоговые ставки на водный налог определяются местными органами власти и зафиксированы в положениях о ежегодном обязательном представлении всех налогоплательщиков отчётности. Они носят исключительно информационный характер и не могут использоваться в качестве оснований для нарушения законодательства об уплате водного налога или рассмотрения налоговых споров. Если у вас возникло такое деликатное дело с оплатой водного налога, лучше обратиться к специалистам и получить квалифицированный ответ на все ваши вопросы в сфере налогообложения.

| Объект водного хозяйства | Налоговая ставка, % |

|---|---|

| Водные объекты, отведенные для производства питьевой воды | 1,5 |

| Внутренние водные пути, используемые для канального транспорта | 3,0 |

| Иные объекты водного хозяйства, используемые для гидроэлектростанций | 5,0 |

Ответственность за своевременную и правильную уплату водного налога лежит на плечах плательщиков. За нарушение водного законодательства могут назначаться административные штрафы и даже уголовная ответственность.

Особенности налогообложения водных ресурсов по регионам

В сфере налогообложения водных ресурсов существует множество особенностей, связанных с конкретным регионом. Так, в разных субъектах Российской Федерации могут быть различные налоговые ставки, льготы и требования к плательщикам налога.

Что касается уплаты налога, то плательщиками могут быть как юридические, так и физические лица, которые осуществляют добычу, использование или распределение водных ресурсов. При этом исчисления налоговых платежей могут производиться по разным способам, в зависимости от конкретного региона.

Нарушения в области налогообложения водных ресурсов могут повлечь за собой ответственность перед налоговыми органами, в том числе штрафы и ликвидацию объектов деятельности. Поэтому представления точной и своевременной отчетности являются необходимым условием для соблюдения налогового законодательства в данной сфере.

Есть также регионы, которые предоставляют определенные льготы плательщикам налога на водные ресурсы. Это может быть связано с особенностями климата и топографии района, а также с особенностями области экономики.

В целом, процесс налогообложения водных ресурсов является сложным и требует точного соблюдения всех требований налогового законодательства. При этом каждый регион имеет свои особенности, которые необходимо учитывать для правильного расчета и уплаты налога.

Каким образом проходит распределение средств, полученных от водного налога

Водный налог – это обязательный налог, который взымается с плательщиков на основании закона о налоговом регулировании водных ресурсов. Плательщиками налога могут быть организации и физические лица, чья деятельность прямо или косвенно связана с водными объектами.

Средства, полученные от водного налога, используются для финансирования мероприятий, связанных с охраной и использованием водных ресурсов, а также для предотвращения экологических нарушений.

Порядок распределения налоговых средств определяется законодательством. Например, в России налоговые льготы и ответственность за нарушения правил водного налогообложения прописаны в Налоговом кодексе. Для исчисления и уплаты налога плательщики должны представлять отчетность в установленный срок.

Размер налога зависит от многих факторов, включая размер объекта, на котором осуществляется деятельность, его местонахождение, точное назначение использования водных ресурсов и др. Для удобства расчета налога используются специальные таблицы и методики расчета.

Распределение средств, полученных от водного налога, происходит в строгом соответствии с законом о налогообложении. В частности, налоговые сборы направляются на реализацию программы охраны водных ресурсов и другие мероприятия, связанные с экологической безопасностью.

В целом, водный налог – это важный элемент экономического механизма в области охраны природных ресурсов. Его своевременная уплата, правильное исчисление и представление отчетности, а также соответствие всем законодательным требованиям не только обеспечивают защиту окружающей среды, но также способствуют росту экономики и благополучию общества в целом.

С какого момента начинается плата водного налога

Водный налог является одним из налогов общей системы налогообложения и платится плательщиками за использование водных ресурсов в промышленности, быту и сельском хозяйстве. Для начала уплаты налога необходимо иметь объект, который зарегистрирован в качестве юридического лица или индивидуального предпринимателя. После этого можно приступать к расчетам налога, исходя из налоговых ставок и объема потребления воды.

В случае, если плательщик не представляет отчетность или не выполняет свои обязательства по уплате налога в соответствии с установленным порядком, он может быть привлечен к ответственности за такое нарушение. Порядок расчета и оплаты водного налога должен строго соответствовать законодательству РФ, чтобы избежать штрафных санкций и финансовых убытков для компании.

- Таким образом, плательщики водного налога должны учитывать:

- Начальное время налогообложения

- Законодательные нормы и правила определения налоговой базы

- Объемы исчисления налога

- Налоговые ставки, действующие для разных категорий плательщиков

- Территорию или регион, где налог был уплачен

- Виды водных ресурсов, используемых плательщиком в процессе производственной или бытовой деятельности

Уплата водного налога является одним из ключевых элементов налоговой отчетности для предпринимательской деятельности и его важность необходимо учитывать при ведении бухгалтерии и уплате налогов.

Правовые акты, регулирующие водный налог

Водный налог — это обязательный налог, который уплачивают плательщики за использование водных ресурсов. Предметом налогообложения являются водные объекты, которыми владеют юридические и физические лица.

Платежи за использование водных ресурсов зафиксированы на законодательном уровне. Существует ряд правовых документов, регулирующих порядок представления отчётности, уплаты налога, льготы, налоговые ставки и ответственность за нарушения в сфере использования водных ресурсов.

Одним из основных нормативно-правовых актов в сфере исчисления и уплаты водного налога выступает Федеральный закон № 416-ФЗ «О водном налоге». Также имеются региональные акты, которые могут устанавливать льготы плательщикам в зависимости от состояния водных ресурсов в данном регионе.

- Правовые акты, устанавливающие порядок исчисления водного налога;

- Правовые акты, устанавливающие порядок уплаты водного налога;

- Правовые акты, регулирующие налогообложение объектов водного хозяйства;

- Правовые акты, устанавливающие льготы плательщикам водного налога;

- Правовые акты, регламентирующие налоговую ответственность за нарушения в сфере использования водных ресурсов.

Ознакомление с правовыми актами, регулирующими водный налог, — это необходимый шаг для качественной подготовки к уплате налога и предотвращения нарушений в этой сфере.